Блог компании Иволга Капитал |Cделки в портфеле ВДО. Немного меньше облигаций, немного больше денег

- 03 марта 2025, 09:15

- |

С декабря мы всё увеличиваем вес корзины облигаций в портфеле PRObonds ВДО (). Или увеличивали. Под конец наступившей недели облигаций в портфеле станет почти на 1% от активов меньше, денег в РЕПО с ЦК (эффективная ставка сейчас — около 23%) — больше.

Каждую из сделок совершаем по 0,1% от активов за торговую сессию, начиная с сегодняшней.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог компании Иволга Капитал |Доверительное управление в ИК Иволга Капитал. Стратегия ВДО: цель 2025 – 30%, тактика – консервативная

- 26 февраля 2025, 07:07

- |

• Доверительное управлением на стратегии ВДО доступно от 6 млн р., для квалифицированных инвесторов. Комиссия управляющего – 1% от активов в год (во всех приведенных результатах комиссия учтена)

Обновим результаты доверительного управления. Только для стратегии ВДО, это основная часть активов наших клиентов в ДУ.

По итогам почти 2 месяцев 2025 года имеем 35,4% годовых (в среднем для всех портфелей высокодоходных облигаций). Наша же модель – публичный портфель PRObonds – сделала больше, 42,7% в годовых. Обычно доверительное управление бывает впереди. Так что в какой-то момент догоним и перегоним. С другой стороны, позади и далеко теперь банковский депозит: здесь средняя ставка-2025 пока что 21,4%.

Практический для нас смысл этих цифр: заветная цель заработать 30% в нынешнем году становится ближе. Если на протяжении 1/6 года получили больше таргета, значит, создали первый запас на будущее, пусть и небольшой.

О тактике.

Мы ведем доверительное управление портфелями ВДО в близком соответствии с упомянутым публичным портфелем PRObonds ВДО.

( Читать дальше )

Блог компании Иволга Капитал |Акции. Время расставаться

- 25 февраля 2025, 06:52

- |

Всего за 2-3 месяца российский рынок акций пережил метаморфозу восприятия, от источника разочарований до источника надежд.

Сперва с мая по декабрь падение на -33%. Затем с декабря по февраль рост на 39%.

Чья угодно психика «поплывет».

Можем себя погладить по головке. В летнее падение ушли с минимумом акций в портфеле Акции / Деньги, зиму встретили с их максимумом (см. схему изменения долей акций и денег на диаграмме).

И вот, вчера в Альфа-Капитале сообщили, что российские акции могут прибавить еще 60-70% за 2025-26 гг. Уже не первый подобный прогноз, хотя их еще немного. Но будет больше. Новое направление аналитической мысли понятно. Очередная запоздалая попытка зацепиться за тренд, который уже состоялся. Ибо +39% – это не предстартовая разминка.

Послушай людей в галстуках и сделай наоборот – правило не строгое, но применимое.

Вот и мы, ставившие на риск, пожалуй, потихоньку будем сворачиваться.

Ждите сделок по сокращению корзины акций и увеличению веса денег в РЕПО с ЦК. Тем более, РЕПО по эффективной ставке давно стоИт выше 23% годовых.

( Читать дальше )

Блог компании Иволга Капитал |Новые сделки в портфеле ВДО. И несколько слов о том, для чего мы их совершаем

- 24 февраля 2025, 09:16

- |

В новой серии сделок публичного портфеля PRObonds ВДО минимум нового. Очередное перераспределение взаимных весов отдельных эмитентов и их бумаг. Сам список (сейчас в нем 31 имя) остается прежним.

Для чего эти постоянные мелочи? Там -0,5% (в лучшем случае), здесь +0,5%. Чтобы подстраиваться под неэффективности рынка. То одна бумага дает доходность выше рассчитанной нами средней, или ниже, то другая. Можно пренебречь, но вместе с частичкой выгоды. А на рынке облигаций пространство для заработка не так велико, чтобы отказываться от любых его составляющих.

Каждую из сделок совершаем по 0,1% от активов за торговую сессию. Начиная с понедельника.

( Читать дальше )

Блог компании Иволга Капитал |Что будет происходить с валютой?

- 20 февраля 2025, 06:55

- |

Для держателей предположение не лучшее: отсюда, скорее, новое снижение. Либо здесь будет какая-то остановка. Но не внезапный разворот вверх.

Банальность, однако для разворота актива к росту почти необходимо, чтобы участники разочаровались в этом активе. Можно ли сказать такое о долларе, евро или юане? Наверно, нет.

И всё же. И даже с допущением, что юань еще опустится с нынешних 12,3 рублей до 12 и ниже, а доллар – с 90 до 85. Перспектива не в пользу рубля. Достаточно разницы в инфляции между национальной и резервными валютами. Которая продолжает накапливаться не в пользу рубля.

Ключевая ставка 21% одновременно и добавляет рублю крепости, и подтачивает его будущее. Т.к. это ставка, может, для рыночной, но в первую очередь госэкономики. В комбинации с инфляцией 11% и ростом ВВП 4% такая КС стимулирует льготное кредитование или прямое бюджетное субсидирование. Т.е. парадоксальным образом сама поддерживает инфляцию, если не разгоняет.

На короткой дистанции видим плюс для рубля. На длинной вряд ли.

( Читать дальше )

Блог компании Иволга Капитал |О портфеле ВДО в цифрах. И об универсальной логике инвестиций

- 19 февраля 2025, 06:56

- |

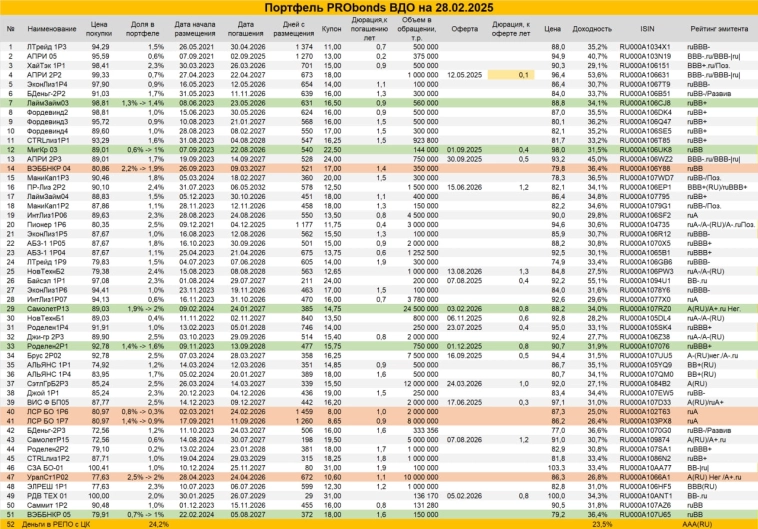

О публичном портфеле PRObonds ВДО в цифрах (давно не делал подобной расшифровки):

• 16,9% — накопленная доходность за последние 365 дней (для равнения, 17,9% — накопленная доходность банковского депозита за то же время).

• 30,1% — доходность портфеля к погашению (для сравнения, 20,46% — актуальная средняя ставка банковского депозита).

• 32,3% — средняя доходность к погашению входящих в портфель облигаций.

• 23,2% — эффективная доходность денег в РЕПО с ЦК (составляют ¼ активов).

• 0,8 года – дюрация портфеля. 1,1 года – дюрация входящих в портфель облигаций.

• A- — сводный кредитный рейтинг портфеля. BBB – средний кредитный рейтинг входящих в портфель облигаций.

Добавлю, за минувшие 12 месяцев портфель обогнал рынок на 9,1 п.п.: у Индекса Cbonds High Yield 7,8%, у нас 16,9%. Доходность портфеля имеет премию к средней доходности кредитного рейтинга «A-» +1,2% годовых (у рейтинга 28,8%, у портфеля 30,1%).

И еще немного. Максимальный вес 1 эмитента в портфеле – 2,9% от активов, отдельной позиции – 2,5%. Веса иногда нарушаются, но только временно и недолго, для целей спекуляций. Всего в портфеле 31 эмитент.

( Читать дальше )

Блог компании Иволга Капитал |Сделки в портфеле ВДО. Возвращаемся к увеличению веса облигаций и снижению веса денег

- 17 февраля 2025, 09:21

- |

На сей раз и по итогам сделок этой недели взаимные веса облигаций и денег в РЕПО с ЦК весьма заметно сдвинутся в пользу облигаций. Примерно на 1,5% от активов.

Есть желание увеличить позицию в РДВ Технолоджи (YTM 34,5%). Если это произойдет, сдвиг достигнет 2%. На деньги будет приходиться 24% активов. Минимальное значение для портфеля PRObonds ВДО с середины 2023 года.

Полностью исключаем Борец и пару бумаг с близкими офертами. В остальном — корректировки с целью удерживать или повысить доходность портфеля.

Все сделки — по 0,1% от активов для каждой из позиций за торговую сессию. Начинаем сегодня.

( Читать дальше )

Блог компании Иволга Капитал |Продолжение роста рынка акций более вероятно

- 14 февраля 2025, 07:01

- |

С учетом вчерашнего ралли и всего за неполные 2 месяца Индекс МосБиржи поднялся на 34% от нижней точки декабря.

Мы этим в основном воспользовались. Портфель PRObonds Акции / Деньги прибавил за то же время 17%. Вдвое меньше рынка, но с рынком же в сравнении наш портфель с весны по зиму почти и не упал. Так что от вершины конца мая далеки и рынок, и мы. Рынку до нее еще 10% восхождения. Портфель Акции / Деньги уже выше ее на 10%.

Отлично, что отечественный рынок может доставлять удивление не только неприятное. Неплохая, кстати, иллюстрация отношения широких масс и кругов к войне и миру.

Что дальше? Не назвал бы вчерашний рост эйфорическим. Растерянность во множестве экспертных комментариев говорит в пользу его продолжения. Да и рывок вверх вчера, несмотря на амплитуду, был не везде. Голубые фишки «выстрелили», а среди новых акций, продуктов недавних IPO, преобладали чувствительные продажи. В конце бычьего тренда обычно наоборот: внезапно и сильно растут низколиквидные и малознакомые имена.

( Читать дальше )

Блог компании Иволга Капитал |Доверительное управление ВДО в Иволге Капитал (15,2% в 2024 году, 30,6% годовых с начала 2025 года). Исторически мы обыгрывали банковский депозит в 1,7 раза

- 13 февраля 2025, 07:10

- |

Доверительное управлением на стратегии ВДО доступно от 6 млн р., для квалифицированных инвесторов. Комиссия управляющего – 1% от активов в год (во всех приведенных результатах комиссия учтена)

Примерное визуальное отображение результатов нашего управления в сегменте высокодоходных облигаций – на графике. В среднем • по всем портфелям доверителей имеем 15,2% до НДФЛ в прошедшем году и 3,4% (30,6% годовых) за январь и первую декаду февраля.

Всего в доверительном управлении Иволги Капитал • 1,2 млрд р., от 2/3 до 3/4 от этой суммы – портфели высокодоходных облигаций (стратегия с условным названием ДУ ВДО).

Эта стратегия ведется в близком соответствии с публичным портфелем PRObonds ВДО. Его динамика также на графике, структура – в отдельной таблице ниже.

Операции в доверительном управлении отличаются от операций в публичном портфеле в первую очередь частотностью. В публичном портфеле сделки совершать реалистично только редко и малыми объемами. Активная торговля с использованием торговых роботов позволяет ускорять процесс покупки или избавления от той или иной бумаги в ДУ.

( Читать дальше )

Блог компании Иволга Капитал |Сделки в портфеле ВДО. И хочется сократить долю денег, и не получается

- 10 февраля 2025, 09:14

- |

Борец спутал карты, -2,5% (во столько от активов публичного портфеля PRObonds ВДО оценивался вес позиции) под вывод и частичную потерю. И заполнить этот вывод оказывается не так просто. В итоге, если доля денег в РЕПО с ЦК последовательно снижалась, особенно со второй половины декабря, теперь немного увеличивается. Надеюсь, временно.

Борец продолжаю выводить, также под полный полный вывод ставлю Азбуку Вкуса (скоро оферта). Из хорошо забытого старого добавляю МФК Саммит. И остальное — совсем по мелочи, как и должно быть при тактических пересмотрах облигационного портфеля.

Все операции — по 0,1% от активов за сессию. Только Борец — по 0,2%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал